Hva er holdingselskap? Lær hvorfor du bør starte holdingselskap, steg-for-steg guide og hvordan det gir deg fleksibilitet og lav risiko.

Holdingselskap gir deg mulighet til å bygge formue og redusere risiko som eier av aksjeselskaper. Men hva er egentlig et holdingselskap – og når bør du vurdere å starte et? Her får du en enkel, trinn-for-trinn guide med eksempler, fordeler/ulemper og alt du trenger å vite for å etablere holdingselskap. Få gratis sjekkliste eller kontakt oss for rask etablering!

Start holdingselskap på bare noen minutter – Starte-AS hjelper deg med alle dokumentene og registrering i Brønnøysundregistrene uten ekstra kostnad.

Hva er holdingselskap?

Holdingselskap er en bedrift som eier aksjer i et eller flere selskaper. Dette gir deg fordeler som utsatt skatt, mer fleksibelt utbytte og mindre risiko. Holdingselskaper er ikke en egen selskapsform, men et aksjeselskap (AS).

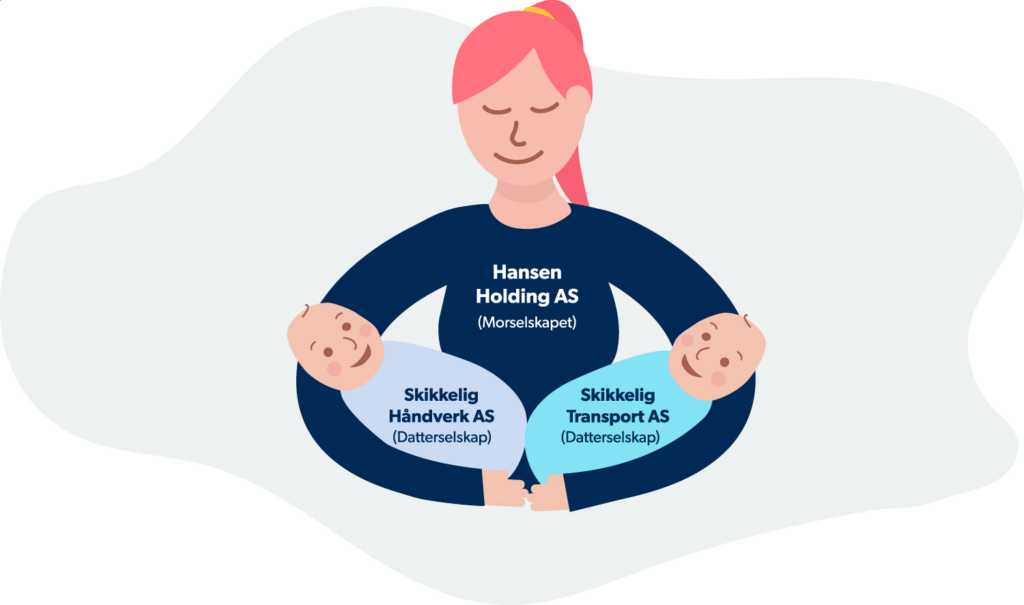

Et holdingselskap kalles ofte et morselskap. Morselskap (holdingselskapet) eier andre selskaper, eller en andel aksjer i andre selskaper, og leverer som regel ikke egne varer eller tjenester. Aksjeselskapene som eies av et morselskap, kalles datterselskap. Det er datterselskapene som har driften til virksomhetene.

Samlingen av mor- og datterselskaper kalles et konsern.

Det kan være en eller flere som starter et holdingselskap, men det vanligste er å være en person. Da kan du for eksempel investere i et annet AS gjennom holdingselskapet ditt, i stedet for å gjøre det som privatperson. Dette er en gunstig og mer sikker måte å investere på.

Holdingselskap som investeringsselskap

Mange starter holdingselskap for å investere i aksjer og verdipapirer, og ikke nødvendigvis for å starte et konsern med morselskap og datterselskaper.

Holdingselskapet gir deg mulighet til å kjøpe og selge aksjer uten å måtte skatte før du eventuelt tar ut utbytte fra selskapet. Dette er en vanlig måte å investere i aksjer, fordi det gir lavere risiko for deg privat.

Starte holdingselskap, steg for steg

Med Starte-AS.no slipper du å skrive alle de ulike stiftelsesdokumentene som kreves for å opprette et holdingselskap i Altinn. Du fyller bare ut et lettfattelig bestillingsskjema som vi omgjør til lovmessige stiftelsesdokumenter gratis.

Slik oppretter du holdingselskap i Brønnøysundregistrene med Starte-AS.no:

- Fyll ut dette skjemaet.

- Sett inn aksjekapital, og send bekreftelse.

- Signer i Altinn.

- Sånn! Selskapet er klart.

Se videoen av hvor enkelt det er å starte holdingselskap:

Trenger du holdingselskapet raskt? Du kan også kjøpe et hylleselskap og få et klart selskap på dagen →

LES OGSÅ: Slik starter og driver du et aksjeselskap

Når lønner deg seg å ha holdingselskap, og når er det unødvendig?

Er du usikker på om du burde starte holdingselskap?

Holdingselskap lønner seg særlig når du

- planlegger å eie eller investere i flere selskaper

- ønsker å reinvestere overskudd skattefritt fra ett selskap til et annet

- vil beskytte opparbeidet kapital mot risikoen i et driftsselskap (for eksempel ved eventuell konkurs)

- har eller forventer flere eiere i driftsselskapet, og vil gi hver eier fleksibilitet til å ta utbytte til eget tempo og redusere samlet skatt

- ser for deg at du senere skal selge bedriften og ønsker å unngå umiddelbar utbytteskatt på salgsgevinsten

Holdingselskap er som regel unødvendig dersom

- du kun har én virksomhet uten planer om å investere i andre selskaper

- all fortjeneste uansett skal tas ut privat med én gang

- du har veldig beskjeden drift og ønsker minst mulig administrasjon og kostnader

Fordeler med holdingselskap

Det er mange fordeler med å ha starte holdingselskap:

- Det er ingen utbytteskatt når du overfører penger mellom selskapene i holdingstrukturen.

- Et holdingselskap gir full fleksibilitet for eiere fordi ikke alle må ta ut utbytte samtidig.

- Det er mindre risiko ved konkurs, fordi holdingselskapet kan fungere som en buffer.

- Du kan utjevne skatten mellom morselskapet og datterselskapet.

La oss forklare hver fordel med et holdingselskap litt nærmere:

1. Ingen utbytteskatt når du overfører mellom selskap

Du kan utsette skattebetalingen med et holdingselskap – det vil si at du slipper å betale utbytteskatt så lenge du ikke tar ut overskudd til privat bruk. Overfører du penger fra det eide selskapet, driftsselskapet, til holdingselskapet, betaler du kun tre prosent i skatt. Herfra kan du investere pengene i andre selskaper eller eiendom uten at utbytteskatten kreves.

Selger du aksjeselskapet ditt vil du på samme måte ikke umiddelbart skatte av gevinsten. Overskudd fra driftsselskapet påvirker heller ikke din private formue – du blir skattlagt på den beregnede verdien av aksjene i holdingselskapet.

SE OGSÅ: Slik får du lavere formuesskatt.

2. Holdingselskap gir fleksibilitet for eiere

Holdingselskap gir aksjeselskap med flere eiere mer fleksibilitet. Alle eierne må nemlig ta utbytte samtidig. Uten holdingselskap fører det i praksis til at alle blir tvunget til å skatte på beløpet som tas ut.

Med holdingselskap kan en eier ta ut penger til privat bruk mens en annen lar summen stå i holdingselskapet eller bruker den til å investere i andre selskaper, eiendom eller lignende uten å da måtte betale utbytteskatt.

3. Mindre risiko ved konkurs

Holdingselskap skaper en buffer hvis et eller flere av selskapene går under. Går datterselskapet konkurs blir nemlig ikke midlene i holdingselskapet regnet med. Konkursen sprer seg altså ikke til andre virksomheter, hvis du har det, eller til holdingselskapet, hvor pengene ligger.

4. Mulighet for skatteutjevning

Eier holdingselskapet ditt mer enn 90 prosent av datterselskapet kan du også utnytte konsernstrukturen i skattesituasjoner. Hvis et av selskapene går med underskudd og får en fremførbar skattefordel, mens et annet må betale skatt på overskudd, kan du balansere midlene i det ene selskapet mot det andre for å komme nærmere null i begge og betale mindre skatt.

Dette føres kun på skattemelding (tidligere selvangivelse), og du trenger ikke overføre penger eller endre regnskapene. Begge selskapene viser underskudd og overskudd som før, men i praksis vil du betale mindre skatt det året.

Ulemper med holdingselskap

Selv om holdingselskap har fordeler som skatteutsettelse og lavere risiko, har det også noen ulemper å drive et konsern.

Med en holdingstruktur (konsern), må du føre regnskap og sende inn årsregnskap for flere selskaper. Hvert selskap må ha sitt eget regnskap, og det kan koste deg mer i systemkostnader enn om du kun har ett aksjeselskap.

Det vil i tillegg koste mer tid i administrativt arbeid. Det er mer komplekst å drifte et konsern, spesielt hvis du har mange selskaper under holdingselskapet. For mindre virksomheter, kan det bli unødvendig komplisert, og fordelene små i forhold til den ekstra jobben.

Har du et holdingselskap for investeringer i aksjer og verdipapirer (ikke et konsern), er ikke ulempene aktuelle for deg.

Kan jeg endre AS til holdingselskap?

I noen tilfeller kan du endre et eksisterende AS (driftsselskap) til et holdingselskap ganske enkelt. Det hele kommer an på omfanget i bedriften. Har det opprinnelige selskapet få eller ingen inntekter og kostnader, kan selskapet enkelt gjøres om ved å endre formålet. Etter du har endret formålet, kan du opprette et nytt aksjeselskap som skal være driftsselskap (datterselskap).

For å kunne endre formålet, må selskapet endre vedtektene.

To tredjedeler av generalforsamlingen må stemme for vedtektsendringene. Er du eneste eier av aksjeselskapet, består generalforsamlingen av kun deg.

Etter at vedtektene er endret, må du sende inn en kopi av vedtektsdokumentet til Foretaksregisteret via Samordnet registermelding i Altinn. Du må også legge ved et referat fra generalforsamlingen, som viser at de nye vedtektene er vedtatt.

Om det opprinnelige selskapet har mye drift, eiendeler, varer, ansatte og lignende, er det en mye større prosess å gjøre om et driftsselskap til et holdingselskap. Avtaler du har med kunder og leverandører spiller også inn, siden de i utgangspunktet har en avtale med det eksisterende selskapet og organisasjonsnummeret.

Det kan derfor være lurt å ta kontakt med regnskapsføreren din eller en advokat, om du er usikker på hvordan du bør gå frem.

Opprette holdingselskap i ettertid

Har du allerede et aksjeselskap men ønsker å opprette en holdingstruktur med et annet morselskap? Det finnes to måter å gjøre det på:

- Selge aksjene til holdingselskapet.

- En trekantfusjon.

Å selge det originale selskapet ditt til et holdingselskap, vil utløse skatt på gevinst. Er selskapet mye verdt, kan dette bli ganske dyrt.

Hva er en trekantfusjon?

Trekantfusjon er en skattefri måte å danne holdingstruktur, men det krever litt mer tid og arbeid. Slik gjør du det, veldig forenklet:

- Start et nytt aksjeselskap som skal være morselskapet.

- Start enda et nytt aksjeselskap, som er datterselskap av morselskapet.

- Lag en fusjonsplan for selskapene som skal fusjoneres. Aksjeloven har en rekke krav for hva den skal inneholde.

- Fusjonsplanen godkjennes av generalforsamlingen i begge selskapene. I tillegg må en revisor bekrefte verdien av de to selskapene.

- Send ut et kreditorvarsel. Dersom ingen kreditorer motsier seg fusjonen, kan den gjennomføres.

Beslutning og gjennomføring av fusjon må registreres i Brønnøysundregistrene via Samordnet Registermelding.

Målet med en trekantfusjon er å bytte aksjene i det opprinnelige selskapet med aksjer i det nyopprettede holdingselskapet. Vær obs på at selv om dette er skattefritt, er det ikke gratis.

Trekantfusjon har en del formaliteter som kan være vanskelig å holde styr på, og det kan være lurt å få hjelp av en revisor eller advokat til hele prosessen. Det krever også at en revisor bekrefter verdiene av selskapene, noe som kan koste en del. I tillegg må du ha midler til å starte de to nye selskapene.

Hvis du tror at du noen gang kommer til å ville ha en holdningstruktur, er det klart best å starte et holdingselskap fra start. Det sparer deg for både tid og penger!

Trenger du holdingselskapet ekstra raskt?

Bestiller du et hylleselskap, får du et fiks ferdig aksjeselskap på under 24 timer. Selskapet er tomt og klart til bruk så fort du signerer papirene på kjøpet.

Holdingselskap pris: Dette koster holdingselskap

Du trenger 30 000 kroner for å starte et holdingselskap. Pengene kan brukes på kostnader knyttet til selskapets drift, inkludert etableringsavgiften på 6500 (2025) kroner til Brønnøysundregistrene.

I tillegg er det kostnader knyttet til regnskap og årsregnskap. Siden holdingselskapet er regnskapspliktig, må du ha et regnskapsprogram til å bokføre bilag. Conta sitt regnskapsprogram er av de rimeligste på markedet, og egner seg godt til holdingselskap.

Alle aksjeselskaper må levere årsoppgjør og årsregnskap via et eget årsoppgjørssystem. Dette kan du også gjøre fra Conta. Da hentes det meste av informasjonen fra regnskapet ditt, slik at årsoppgjøret blir enkelt å gjøre selv.

Du kan også velge å sette bort årsoppgjøret til en regnskapsfører. Årsregnskap koster mellom 8 000 og 12 000 kroner hos de fleste regnskapskontorer. Vi anbefaler at du ber om tilbud fra flere regnskapsførere i anbudstjenesten Regnskapsklinikken.no.

Skatt i holdingselskap

Fra et skattemessig perspektiv er holdingselskap mer aktuelt for selskaper som kommer til å ha mer opptjening enn hva eierne tar ut i form av lønn og utbytte. Dette er fordi disse pengene ofte reinvesteres.

Med et holdingselskap kan du reinvestere fortjeneste fra selskaper du eier i andre foretak du har aksjer i – uten å utløse skatt.

Dette kalles fritaksmetoden.

Når du eier et aksjeselskap privat, betaler du 37,8 prosent skatt av fortjeneste hvis du tar utbytte eller selger bedriften din.

Har du derimot et holdingselskap som eier driftsselskapet, kan holdingselskapet ta utbytte og gevinst fra driftsselskapet uten å betale skatt for det. Skatten utløses først når eieren av holdingselskapet eventuelt tar ut utbytte privat.

Et holdingselskap leverer skattemelding, næringsspesifikasjon og årsregnskap på lik linje med andre aksjeselskaper. Skattemeldingen inneholder opplysninger om holdingselskapet, inkludert overskudd og underskudd. Næringsspesifikasjonen består av kostnader og inntekter, og sammen danner de grunnlaget for skatteoppgjøret til selskapet.

Skatt på utbytte i datterselskap

Eier du mindre enn 90 prosent av datterselskapet, må du skatte på tre prosent av inntektene når du overfører fra datterselskap til morselskap. Gevinst fra aksjesalg må du ikke skatte på.

Selv om du ikke må betale utbytteskatt på utbytte så lenge det overføres til holdingselskapet, betyr ikke det at skatteplikten forsvinner. Du må fortsatt betale personskatt når du til slutt tar ut lønn og utbytte. Fleksibiliteten du får med et holdingselskap skal oppfordre til investeringer som skaper flere arbeidsplasser og mer skattepliktig virksomhet.

På samme måte som du slipper å umiddelbart skatte på gevinsten og utbyttet ditt, får du ikke skattefradrag for tap på aksjeinvesteringer. Og går et datterselskap konkurs får ikke holdingselskapet fradrag.

LES OGSÅ: Alt du må vite om utbytteskatt.

Lønn eller utbytte: Ta ut penger fra holdingselskap

Når du eier et holdingselskap kan du ta ut utbytte. Er du i tillegg ansatt i et selskap, kan du også ta ut lønn. Mange velger å ta ut en kombinasjon, men i holdingselskap er det også vanlig å la hele eller deler av overskuddet stå i bedriften for å kunne reinvestere pengene i nye prosjekter.

Hvis eierne i et holdingselskap skal ta ut utbytte, må selskapet ha fri egenkapital. Har selskapet mer fri egenkapital i året før kan det tas ut et tilleggsutbytte. Har det blitt opptjent resultat i året utbytte skal tas ut, kreves det en innsending av mellombalanse for å kunne ta utbytte.

Les mer om lønn og utbytte i holdingselskap.

Som i et vanlig aksjeselskap, kan du ansette deg selv i holdingselskapet. Du vil da ha samme rettigheter som en ansatt i et vanlig selskap. Ansetter du deg selv, må du huske på at selskapet også får en del flere plikter som arbeidsgiver.

Som ansatt har du krav på en rekke velferdsgoder, som er godt å ha. Blant annet sykepenger, fødselspenger, pensjonssparing, arbeidsledighetstrygd og uføretrygd. Som ansatt har du også krav på å bli dekket 100 prosent sykepenger fra dag en, men da er det holdingselskapet ditt som dekker de første 16 dagene.

Som arbeidsgiver må du betale lønn og feriepenger, rapportere inn a-melding til Altinn, betale arbeidsgiveravgift, spare til pensjon og dekke nødvendig forsikring. Dette kan føre til litt mer administrativt arbeid.

Overføre aksjer til holdingselskap

Det er mulig å overføre aksjer som du eier selv til holdingselskapet ditt. Det gjør du rett og slett ved å selge dem fra deg selv privat, til holdingselskapet. Dette vil utløse skatt for deg privat, men kan være en god løsning dersom aksjene ikke har så høy verdi.

Dette må du gjøre:

1. Finn ut hva aksjene er verdt

Er selskapet børsnotert, er det enkelt å finne ut hva aksjene er verdt. Er det ikke det, bør du bruke en ekstern tredjepart fastsette verdien, for eksempel en revisor.

Om noen andre nylig har kjøpt samme aksjene, kan du bruke den verdien.

2. Dokumenter salget

Lag en kjøpsavtale eller sluttseddel mellom deg selv og holdingselskapet. Den dokumenterer salget og beviser at aksjene er solgt/kjøpt.

Sluttseddelen skal inneholde

- selger

- kjøper

- i hvilket selskap det selges/kjøpes aksjer

- hvor mange aksjer som selges/kjøpes

- pris per aksje

- hvordan betalingen skal skje

Som privatperson må du betale skatt av gevinsten på aksjesalget. Slik regner du ut hvor mye du skal skatte:

Gevinst = det du selger aksjene for – det du kjøpte aksjene for

Skattesatsen i 2025 er 37,84 prosent av gevinsten.

Trekantfusjon, som vi har skrevet mer om tidligere i artikkelen, er en løsning for skattefri overføring av aksjer.

Regnskap holdingselskap: Krav og regler

På lik linje som vanlige aksjeselskap har holdingselskap bokføringsplikt og regnskapsplikt.

Bokføringsplikt gjelder så å si alle selskaper i Norge, og betyr å bokføre regnskap etter bokføringsloven og bokføringsforskriften.

Finn en regnskapsfører som kan hjelpe holdingselskapet ditt.

I tillegg har holdingselskap, som alle andre AS, regnskapsplikt. Dette gjelder også mange norske bedrifter. Et selskap med regnskapsplikt må utarbeide et årsregnskap, som minimum skal bestå av resultat, balanse og noter. Årsregnskapet utgjør sammen med næringsspesifikasjon og skattemelding selskapets årsoppgjør. Generalforsamlingen i selskapet må godkjenne årsregnskapet senest 30. juni, og sende inn årsregnskapet innen 31. juli.

Les mer om årsregnskap i holdingselskap.

Vedtekter for å starte holdingselskap

Alle holdingselskap skal ha sine egne vedtekter. På lik linje som alle andre aksjeselskap.

Vedtektene er et sett med regler for hvordan bedriften skal drives. Det er ingen begrensninger for hva som kan inkluderes i vedtektene, men Aksjeloven stiller følgende krav til punkter som skal inkluderes:

- Bedriftsnavn: Bedriftsnavnet skal inngå i vedtektene. Dette må være et navn som er unikt for ditt selskap. Bruk Navnesøk.no til å sjekke om navnet finnes fra før.

- Formål: Forklar hva holdingselskapet ditt skal drive med. Eksempelvis: «Bedriftens formål er å invistere i selskaper og eiendom, samt andre aktiviteter knyttet til kjøp og salg av aksjer.».

- Aksjekapital: Aksjekapitalen skal være minimum 30 000 kroner.

- Aksjens pålydende: Hvor mye hver aksje i selskapet er verdt.

Når du starter selskap med Starte-AS.no trenger du ikke tenke på å skrive vedtekter. De fikser vi automatisk for deg!

Start ditt holdingselskap med Starte-AS.no →

Ofte stilte spørsmål

Holdingselskap er ikke en egen selskapsform. Det aller vanligste er å registrere holdingselskap som aksjeselskap fordi det er den enkleste måten å registrere holdingselskap i Norge på.

Det er også mulig å registrere holdingselskapet som et NUF. Et NUF er et Norskregistrert utenlandsk foretak. Da må du i tillegg opprette et morselskap i et annet land. Denne formen er vanligere for utenlandske bedrifter, som ønsker å opprette en norsk avdeling.

Registrerer du et NUF som holdingselskap må du husket på at det er NUFet som får utbytte, og ikke deg selv som privatperson. Det er fremdeles skattepliktig for deg privat, så du må huske å rapportere dette manuelt i skattemeldingen din. Siden det går gjennom et mellomledd i utlandet, vil det ikke dukke opp automatisk i skattemeldingen din privat. Så må du ta ut utbytte fra NUFet igjen som må rapporteres i landet NUF er registrert. Det krever i tillegg en del mer oversikt over regnskap og regler i landet NUF er registrert i. Derfor velger de fleste å heller starte et AS.

Usikker på selskapsform til holdingselskapet? Les om forskjeller på AS og NUF.

Det er viktig å foreta en grundig vurdering for å se om holdingselskap er en løsning for deg.

Du må betale for å registrere alle selskapene i Foretaksregisteret, føre flere regnskap, levere årsregnskap for alle selskapene og forholde deg til mer administrativ arbeid. Derfor er holdingstruktur som regel en fordel når du skal investere og vokse mye, ikke når du kun skal livnære deg.

Du slipper revisjon for holdingselskapet med mindre du møter visse krav, og det gjør at du sparer en del penger.

Det kan være dyrt å etablere holdingstruktur i ettertid. Da må du selge eiendeler fra deg selv til holdingselskapet, og det kan føre til skatteplikt. Du må også få salget godkjent av en revisor.

Ja, et holdingselskap kan eie aksjer i så mange selskaper du vil. Dette er en de viktigste fordelene med et holdingselskap: Du samler og administrerer eierskap i flere selskaper eller investeringer under én paraply, og får enkel oversikt, fleksibilitet og risikostyring.

Dette gjelder både egne driftsselskaper og investeringer i andre selskaper, aksjefond eller eiendom.

Du har to muligheter hvis du vil ta ut penger av holdingselskapet til deg selv privat:

1. Lønn: Du ansetter deg selv og tar ut lønn. Holdingselskapet må betale arbeidsgiveravgift og du betaler skatt av lønnen privat. Det gir deg også pensjonspoeng og sosiale rettigheter.

2. Utbytte: Du tar ut utbytte fra overskuddet i holdingselskapet. Du betaler skatt først når du tar ut utbytte til deg privat.

Skattefordelen kommer når du tar utbytte fra driftsselskapet til holdingselskapet. Det gir nesten ingen skatt (pga. fritaksmetoden). På den måten kan holdingselskapet investere midlene videre før du tar ut pengene privat, og du utsetter beskatning og kan bygge større kapital.

Fra 2017 har holdingselskap sluppet revisjon så lenge konsernet som en helhet ikke møter kravene for revisorplikt.

Kravene er:

– Driftsinntekter over fem millioner kroner.

– Balansesum over 20 millioner kroner.

– Ansatte utgjør mer enn ti årsverk.

– Har du stor tro på ideen din, vil et holdingselskap gjøre at du lettere kan vokse, unngå risiko og etterhvert selge bedriften.

Holdingselskaper har næringskode 64. Når du skal velge formål for holdingselskapet, kan du for eksempel skrive «Holdingselskap», «Eie aksjer i andre selskaper», «Morselskap i konsern» eller lignende.

Selve holdingselskapet har ingen årlige kostnader i seg selv. Men, alle aksjeselskaper har regnskapsplikt. Det betyr at du trenger et abonnement på et regnskapssystem slik at du kan føre regnskap etter reglene.

Aksjeselskap må også levere skattemelding og årsregnskap via et årsoppgjørssystem. Dette har også en årlig kost som du må regne med.

Et holdingselskap er et aksjeselskap, og er dermed regnskapspliktig. Det betyr at du må ha et regnskapssystem og føre regnskap for firmaet.